甥や姪に相続できる? 代襲相続や遺言書の活用、注意点を弁護士が解説

- 遺産を残す方

- 甥姪相続

厚生労働省の調査によれば、鹿児島県における平均寿命は、男性が80.95歳、女性が87.53歳でした(令和2年都道府県別生命表の概況)。

長寿化とともに少子化も進んでいることから、相続に関する考え方も多様化しており「甥や姪へ財産を残したい」と考えられる方も増えています。甥や姪への相続に関しては、親から子への一般的な相続とは異なるルールや制約があるので、事前のから相続対策がより重要になってきます。

本コラムでは、甥や姪に財産を相続させる方法や注意点について、ベリーベスト法律事務所の弁護士が解説します。

1、甥姪が相続できる条件とは

甥や姪に財産を相続させる方法は、主に「甥や姪が法律の規定により相続人(法定相続人)となって相続する方法」と「遺言書を利用して甥や姪に財産を残す方法」の二通となります。

以下では、甥や姪が法定相続人になる条件について解説します。

-

(1)法定相続人の範囲と順序

法定相続人とは、民法の規定により決まる相続人で、遺言がない場合は法定相続人が遺産を相続します。

法定相続人になるのは、被相続人(亡くなった方)と血縁関係にある親族(血族)と配偶者ですが、血族は次の順序により相続人となります。- 第1順位:子

- 第2順位:直系存続(父母や祖父母)

- 第3順位:兄弟姉妹

第3順位の兄弟姉妹は、第1順位と第2順位の親族がいないか死亡するなどして相続権を失っている場合に法定相続人になります。

そして、甥や姪が法定相続人になる条件は、第3順位の兄弟姉妹に相続権があり、兄弟姉妹が先に亡くなるなどして代襲相続するケースに限られるのです。 -

(2)代襲相続とは?

「代襲相続」とは、法定相続人となるべき人が先に死亡するなどして相続権を失っている場合に、その子が代わって相続人になることをいいます。

代襲相続は、第1順位の子または第3順位の兄弟姉妹が法定相続人になる場合に発生しますが、代襲の範囲には違いがあります。

第1順位の子が先に亡くなるなどした場合は代襲の範囲に制限はなく、孫、さらにひ孫が再代襲することも可能です(民法第887条第3項参照)。

しかし、第3順位の兄弟姉妹の代襲相続は甥姪の一世代に限られており、甥姪の子が再代襲することはできないのです(民法第889条第2項参照)。 -

(3)甥や姪を養子にするとどうなる?

養子縁組をすると法律上の親子関係が成立して、相続では実子と同じ扱いになるため、第1順位の法定相続人となります。

甥や姪に財産を相続させたい場合は養子にすることも選択肢のひとつになりますが、養子縁組には次のような影響もあります。① 養子は原則として養親の名字に変わる

養子は原則として養親の名字を名乗ることになるため(民法第810条本文)、甥や姪と名字が違う場合は改姓に伴う手間がかかることになります。

なお、甥や姪が結婚している場合や、子どもがいる場合はやや複雑です。

養子にする甥姪が結婚して戸籍の筆頭者になっている(改姓していない)場合は、配偶者とともに養親の名字に変わりますが、甥姪夫婦の子どもの名字はそのままとなります(民法代810条但し書き)。

甥姪が結婚して改姓している場合は、養子縁組をしても名字は変わりません。

② 養親と養子は相互に扶養義務が生じる

扶養義務とは、生活が厳しい親族を経済的に支える義務のことをいいます。

養子縁組をすると、お互いに扶養する義務が生じることになり(民法第877条、第727条)、医療や介護などの生活面でも最も身近な親族として責任を負うことがあります。

2、甥姪に相続させたい場合は遺言書の活用が有効

法定相続人であるか否かを問わず、特定の人に財産を残したい場合は遺言書を作成する必要があります。

以下では、遺言書を作成するメリットや作成方法、注意点について解説します。

-

(1)遺言書作成メリット

甥や姪に財産を残したい場合に遺言書を作成するメリットは二つあります。

一つめのメリットは、遺言書を作成すれば、財産を誰に配分するのか遺言者が自由に決めることができるということです。

遺言により財産を遺贈する相手方に制限はないので、甥や姪に確実に財産を残すことができます。

ただし、遺言をのこす場合には、後述する「遺留分」が問題となる可能性があることに注意が必要です。

二つめのメリットは、遺言書があると相続手続が大きく省力化できるということです。

血縁関係が遠い甥や姪が相続手続をする場合、遺産分割協議の負担が大きくなりがちです。

しかし、遺言書により財産の配分を決めておけば、相続人が遺産分割協議を行う必要がないので、相続手続がスムーズに進むことが期待できます。 -

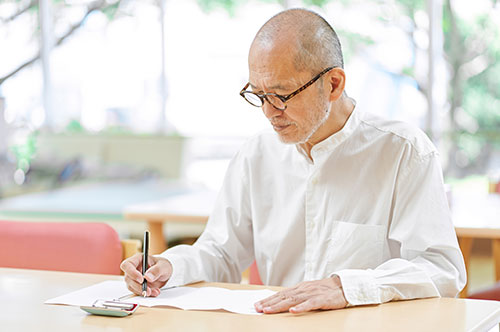

(2)遺言書の作成方法

遺言の方式は民法で規定されており、一般的に利用される普通方式の遺言は、「① 自筆証書遺言」「② 秘密証書遺言」「③ 公正証書遺言」の三種類があります。

以下では、それぞれの方式の主な特徴を解説します。

① 自筆証書遺言

自筆証書遺言は、遺言の全文、日付及び氏名を遺言者本人が全て自分で書き、押印して作成する遺言です(民法第968条)。<自動証書遺言の特徴>- 財産の内容を記載する財産目録の部分を除いて、遺言者が自筆で作成する必要がある

- 証人は必要なく、内容を秘密にしておくことができる

- 費用があまりかからない

② 秘密証書遺言

秘密証書遺言は、遺言者が遺言内容を秘密にして遺言書を作成したうえで、封印をした遺言証書の存在を明らかにする(この過程に公証人を関与させる)方法で行われる遺言です(民法第970条)。

秘密証書遺言は、遺言者が自筆で遺言書を作成することが難しい場合に利用されます。<秘密証書遺言の特徴>- 自筆以外の方法で作成した遺言書を封筒に入れて封印し、公証人に遺言者本人の遺言書であることを公証してもらう

- 原則として公証役場に証人2名とともに出向く必要があり、手数料がかかる

③ 公正証書遺言

公正証書遺言は、遺言者が遺言の内容を公証人に伝え、交渉人がこれを筆記して公正証書を作成する方式の遺言です(民法第969条)。

公正証書遺言には、作成から保管まで公証人が関与します。<公正証書遺言の特徴>- 遺言者が遺言の趣旨を公証人に口頭で伝えて公証人が遺言書を作成するので、方式や内容の不備の心配がほとんどない

- 原則として公証役場に証人2名とともに出向く必要があり、手数料も高額になる

- 遺言書の原本は公証役場で保存されるため、紛失や改ざんのおそれがない

-

(3)遺言の内容に関する注意点

甥や姪に財産を残したい場合、「遺言者は、全財産を甥Aに包括して遺贈する。」と記載すれば、文言どおり全財産が甥Aに引き継がれますが、仮に遺言者に借金がある場合は、借金も甥Aに引き継がれてしまいます。

このような遺贈の方法を「包括遺贈」といいます。

一方で、個別の財産ごとに遺贈する、「特定遺贈」という方法(特定遺贈)もあります。

なお、特定遺贈を受けた受遺者以外に相続人がいない場合は、相続財産の清算手続を行う必要があり、数十万円単位の手続費用がかかるほか、遺言の執行まで1年程度要します。

このように、遺贈の方法には一長一短があり、遺言書に記載する文言にも注意が必要になります。

遺言書を作成する際は、弁護士などの専門家のアドバイスを受けながら、受遺者となる甥や姪とよく話し合いましょう。

3、甥姪に相続させたい場合の注意点

以下では、甥や姪への相続に関する、子や孫への一般的な相続とは異なる注意点について解説します。

-

(1)遺言書を残す場合は遺留分に注意

遺言書のメリットは財産の配分を自由に決められる点にありますが、遺留分には注意が必要となります。

遺留分制度は、近親者の生活保障を目的としており、兄弟姉妹(甥姪)以外の法定相続人に対し、法定相続分の一部割合を遺留分として認めることで、遺産について一定割合での価値を保持することを保障しています(民法第1042条)。

遺留分権利者に保障される相続割合は、相続財産全体の「2分の1」(父母・祖父母のみ存命の場合は「3分の1」)とされています。

甥や姪へ財産を遺贈する場合は存命の配偶者や子の遺留分が問題になることが多くなりますが、相続財産の2分の1を超えて甥や姪へ遺贈すると、配偶者や子の遺留分を侵害することになってしまいます。

遺留分は遺留分権利者に保障される権利なので、遺言で制限することはできませんが、遺留分権利者が遺留分を放棄することは可能です。なお、相続開始前における遺留分の放棄には、家庭裁判所の許可が必要です(民法第1049条)。

甥や姪のほかに遺留分権利者がいる場合は、相続財産の配分に注意しながら、相続トラブルにならないよう事前に根回しをしておくべきでしょう。 -

(2)甥や姪の子は再代襲相続できない

第3順位の相続人である兄弟姉妹の代襲相続は、甥姪までの一世代に限られています。

仮に甥や姪が先に亡くなった場合、甥や姪の子は再代襲相続することができません。

なお、甥や姪を養子にした場合、甥姪は第1順位の相続人になりますが、養子縁組の前に出生していた甥姪の子は代襲相続人にはなりません。 -

(3)遺産分割など相続の手続は難航することが多い

兄弟姉妹や甥姪が相続人となる場合には、相続人間の関係が希薄になっていることが多く、非協力的な相続人もいることから、遺産分割協議が難航する事例がしばしば見受けられます。

遺産分割協議の負担は遺言書により軽減することができるため、兄弟姉妹や甥姪が相続人となる場合には、遺言書を活用することが大切です。 -

(4)相続の生前対策がより重要

遺言書の作成以外にも、不動産の処分や納税資金の用意など、相続人のために行っておきたい相続対策は多々あります。

土地や建物などの不動産は、甥や姪が相続しても使いみちがなく、売却などの処分に時間がかかる場合も少なくありません。

とくに介護や相続の機会に生じる空き家の増加が社会問題化しており、維持管理のコストや固定資産税が負担になるケースも増えています。

利用する見込みがなくなった不動産については、早期に売却したり、リフォームして賃貸に出したりすることも検討しましょう。

また、相続税の納税期限は、相続が発生してから10か月以内とされています。

不動産などすぐに処分することが難しい財産が多い場合は、生命保険契約などを締結して相続人が納税資金に困らないように対策しておくことおすすめします。

4、甥姪に相続させる場合の相続税は?

相続税は、被相続人(財産を残す方)の一親等の血族(代襲相続人を含む)と配偶者以外が相続や遺贈を受けた場合は、税額が2割加算されます。

これは、血縁関係が比較的遠い相続人や、孫に対する遺贈など世代を飛ばした相続に対する課税を強化するための措置です。

そして、甥姪に対する相続税も、税額の2割加算の対象となります。

なお、甥姪を養子にした場合は2割加算の対象外となりますが、必ずしも相続税が安くなるわけではないことに注意してください。

相続税の基礎控除額や、みなし相続財産とされる生命保険金の非課税枠は、法定相続人の人数が大きく影響するためです。

たとえば、相続人の構成が兄弟姉妹2名と甥1名のケースで甥を養子にすると、法定相続人は甥(養子)1名となり、節税対策としては逆効果になることもあります。

5、まとめ

甥や姪に財産を残したいとき、甥や姪が法定相続人になることもありますが、そうでない場合には遺言書を作成することをおすすめします。

また、甥や姪が相続人になる場合には、以下の点に注意が必要です。

- 兄弟姉妹や甥姪には遺留分がない

- 甥姪の子には代襲相続が発生しない

- 相続税額が2割加算される

遺言書の作成以外にも、不動産の処分や利活用、相続税対策、納税資金の確保など、遺産相続においてはさまざまなポイントについて検討しておく必要があります。

ベリーベスト法律事務所では、弁護士のほか、税理士や司法書士がグループに在籍しています。そのため、遺言書の作成や相続税対策など、相続に関するあらゆる問題について対応が可能です。

遺産相続に関する疑問やお悩みは、まずはベリーベスト法律事務所まで、お気軽にご相談ください。

- この記事は公開日時点の法律をもとに執筆しています